毎月給与から引かれる税金はいくら?イギリスで支払う税金について知っておこう

イギリスで働く方は税金を納める義務があり、雇用されている場合は給与から天引きされます。

YMSで渡英し働き始めたばかりの頃は税金のことを考えていなかったので、「手取りが思ったより少ない…!」と少しがっかりしたのを覚えています。

この記事では、給与から引かれる【所得税】について分かりやすく解説していきます。

この記事を読んでほしい人

✔️ これからイギリスで働く予定の人

✔️ 所得税の仕組みについて知りたい人

✔️ 所得税の計算方法が知りたい人

イギリスの税制度の仕組み

税金の支払いは日本と同様、雇用されている場合は給与から源泉徴収、個人事業主は自分で申告して支払う必要があります。

税年度(tax year)はその年の4月6日〜翌年の4月5日で計算され、過払いなどがあった場合は6月ごろにレターが届き返金手続きができます。

NIナンバーと呼ばれる個人番号で収入や税金の額が記録されており、オンラインでいつでも確認が可能です。

給与から引かれる税金の種類

雇用されて働く場合、毎月給与から天引きされる税金は2種類です。

- Income tax (所得税)

- National Insurance (国民保険)

Income taxはTax code、National InsuranceはCategory letterの種類によって支払い率が決まります。(National Insuranceについてはこちらの記事で詳しく解説しているので参考にしてみてください。)

Tax codeは、大体の方が1257Lになると思いますが、ダブルワークをしている方などはCodeが異なります。Codeによって引かれる税率も異なるので、気になる方は給与明細でチェックしてみましょう。

Tax Codeとは

所得税がいくら引かれるかは登録されているTax Codeによって決まります。Tax Codeは給与明細で確認できます。

多くの方は1257Lになると前述しましたが、ここでTax Codeの見方を簡単に解説します。

1257 L

最初の数字はPersonal Allowanceと言って、年間の税控除が受けられる収入の金額を指します。ここでいう1257は、年間£12,570までの収入はtax freeとなり、それ以上の収入にのみ課税されることを示します。

仕事が一つの場合はPersonal Allowanceの£12,570がその職場での収入に適応されるので、この数字がcodeとして充てられます。

例外として会社の福利厚生で恩恵を受けた場合は£12,570から差し引かれた額がtax freeとなります。例えば会社の医療保険で£1,570の支払いがあった場合、差し引かれた£11,000がtax freeとなり、codeは1100になります。

最後のアルファベットは、雇用状況などによって異なり、Personal Allowanceにどう影響するかが分かるように設定されています。

例えば L はstandard tax-free Personal Allowance なので、通常通りの控除。ダブルワークをしている方は T やBRと表記されています。ダブルワークについては後ほど詳しく解説します。

所得税はいくら引かれる?

Tax codeについて分かったところで、所得税は一体いくら引かれるのか確認していきましょう。

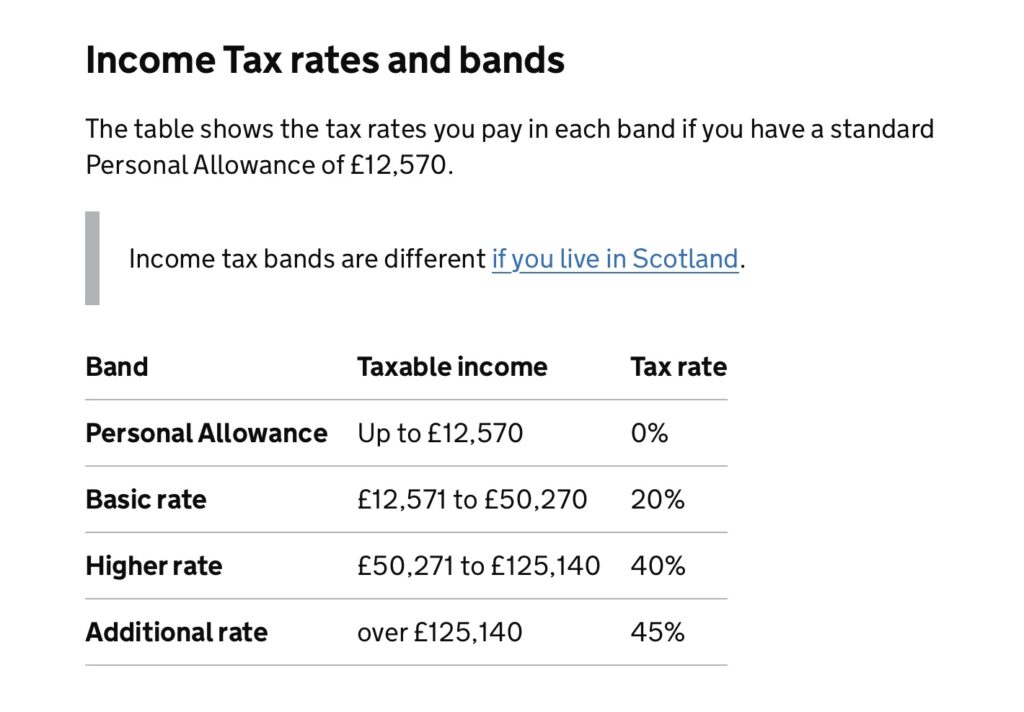

例えばTax codeが1257Lの場合、下の表のrateが適応されます。

年間で£12,570まではPersobal Allowanceとして控除されるので、税金を支払う必要はありません。£12,571から£50,270まではBasic rateの20%が課税され、それ以上になるとHigher rateで40%以上の課税になります。

例えば年収が30K (£30,000) の場合・・

30,000-12,570 (Personal Allowance) = 17,430 ←課税対象となる金額

17,430×20%=3,486 ← 年間で給与から引かれる所得税の金額

3,486÷12=290.5 ← 月に引かれる所得税

上記の所得税に加えてNational Insuranceも毎月給与から引かれます。

税金が引かれる割合は意外と大きいので、思ったより手取りが少ない…!と残念に感じる方も多いかもしれません。事前にどのくらい引かれるか確認しておくと貯金の計画なども立てやすいですね!

ダブルワークの場合はTax codeに注意!

ダブルワークをしている方は2つの職場から与えられているTax codeが異なると思います。このcodeが適切でないと、無駄に税金を払いすぎていたり逆に支払う額が足りていなかったりということが起こります。

以下、例をいくつか紹介していきます。

- 二つの仕事の合計収入が£12,570未満で二つ目の仕事のTax codeがBRとなっている場合

Basic Rateの20%が課税されているので、必要以上に払いすぎている可能性があります。 - 一つ目の仕事の年収:£5,000 / Tax code:L

二つ目の仕事の年収:£20,000 / Tax code:BR の場合

Personal Allowance(通常£12,570)が一つ目の少ない収入の方に適応されているため、必要以上に払いすぎている可能性があります。

両方のTax codeがTとなっている場合もあるかと思います。この場合はPersonal Allowanceが両方の収入と組み合わせて計算されている仕組みになっています。Tの前についている数字がPersonal Allowanceとして控除される金額を示しているので、少ない収入の方が控除額が多い場合は要注意です。

Tax codeがおかしい!と気がついたら、職場に相談してHMRCに申告してもらうようにしましょう。

もし気が付かなくても大丈夫です。6月頃にレターが届き、払い過ぎていた場合は過払い分の申告ができます。

ダブルワークの場合は過払いしていることが多いと思うので、両方の仕事のTax codeを確認してみることをおすすめします。

Tax Return

毎年4月から翌年4月までの税年度が終わると、6月ごろにHMRCからレターが届きます。過払いしていた場合はそこから返金の申請が可能です。

特に、税年度の途中でTax codeが変わった方や、収入に変化があった場合などはここでTaxの調整があるかと思います。

YMSなどでで2年間イギリスで働き、その後日本に帰るという方もTax Returnの申請が可能です。返って来る金額については、どの時期まで働いていたかや、収入によっても変わるので個人差があると思います。

返金に対応していないオンラインバンクなどもあるようなので、イギリスにいる間にチェックしておくのがおすすめです。(銀行送金による返金ができない場合でも、小切手による返金も可能です)

まとめ

税金についてはHMRCのアプリでも簡単に確認が可能です。

現在支払っている税金の額に不安がある場合、自分でチェックしてみるのが安心です。Gov.ukのページでも、どのくらいの税金支払いになるか自動で計算もできるので気になる方はぜひ確認してみてください。

まとめ

✔️ 給与から引かれる税金はIncome TaxとNational Insuranceの二つ

✔️ Tax codeは大体1257Lで年間£12,570までは非課税

✔️ ダブルワークの場合はTax codeに注意する

✔️ 毎年6月頃に来るレターで過払い分の返金が可能